個人が土地や建物を譲渡した場合、他の所得とは合算しない分離課税の譲渡所得です。試験では、毎回出題があります。

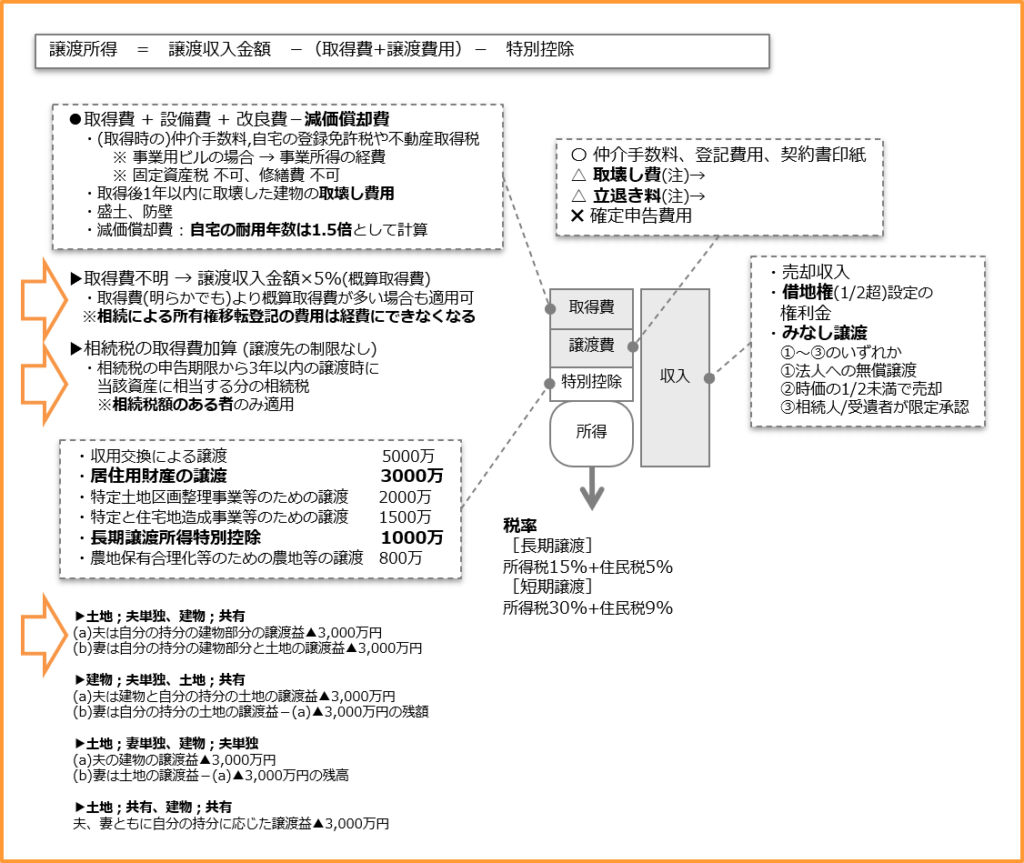

<譲渡所得(税額)の計算>

譲渡所得、そして税額を求める必要がある場合には必ず「所得税」か「所得税と住民税の合計税額」かを確認をしましょう。

<居住用不動産の譲渡に関する特例>

一定の要件を満たす居住用不動産にはいろいろな特例があります。試験では頻出問題です。所得額や税額の計算においては、3,000万円の控除と、軽減税率(所得税10%、住民税4%)だけを覚えておけば良いでしょう。

また、取得費が不明な場合には譲渡収入の5%を取得費とすることができること、譲渡した土地が3年以内に相続した土地である場合には、譲渡所得の計算において相続税額を取得費にできることも出題があります。

目次

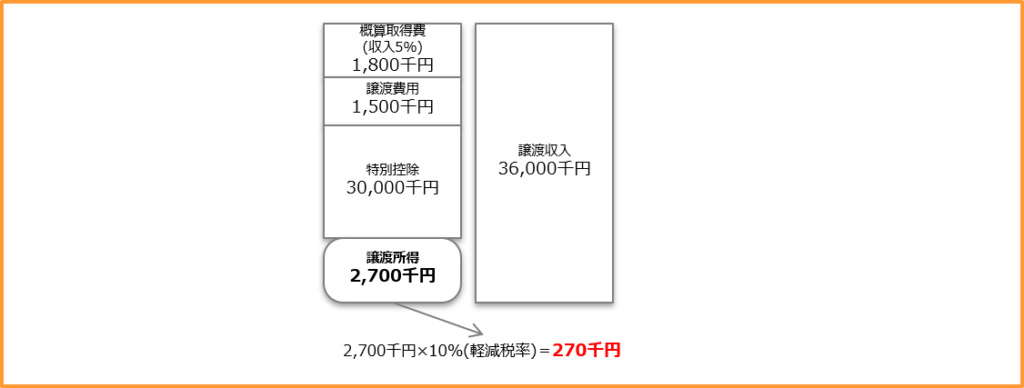

2021年第2回(問題37)解答

所得税額を計算する問題。

・2009年に夫の相続により取得した居住用の住宅

・譲渡価額(総額):36,000千円

・取得費:不明

・譲渡費用:1,500千円

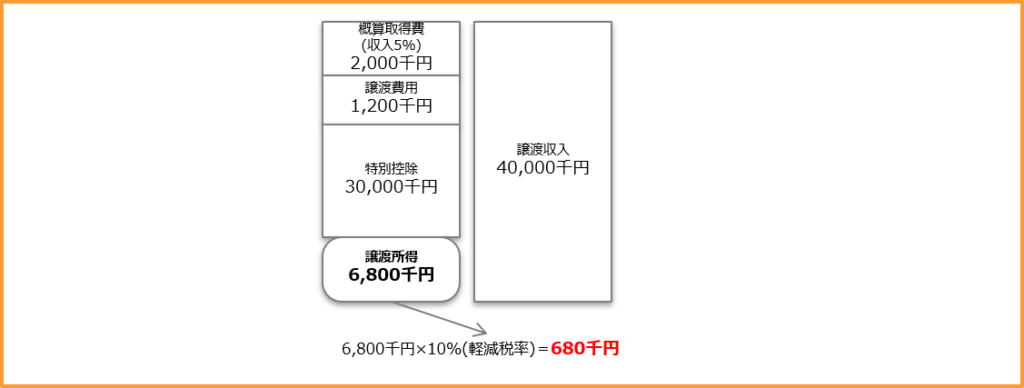

2021年第1回(問題37)解答

所得税額を計算する問題。

・2007年に実父の相続により取得した居住用の住宅

・実父は1970年に購入(購入金額は不明)

・譲渡価額(予定):40,000千円

・譲渡の際の仲介手数料等の譲渡費用(予定):1,200千円

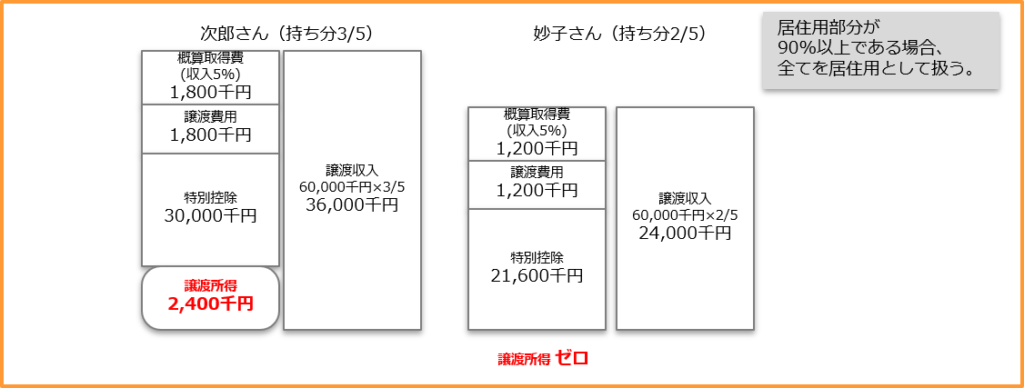

2020年第2回(問題35)解答

夫・次郎さんと妻・妙子さんの持分はそれぞれ3/5、2/5。それぞれの譲渡所得の計算に関する出題。

・譲渡価額(総額):60,000千円

・取得費:不明

・譲渡費用:3,000千円

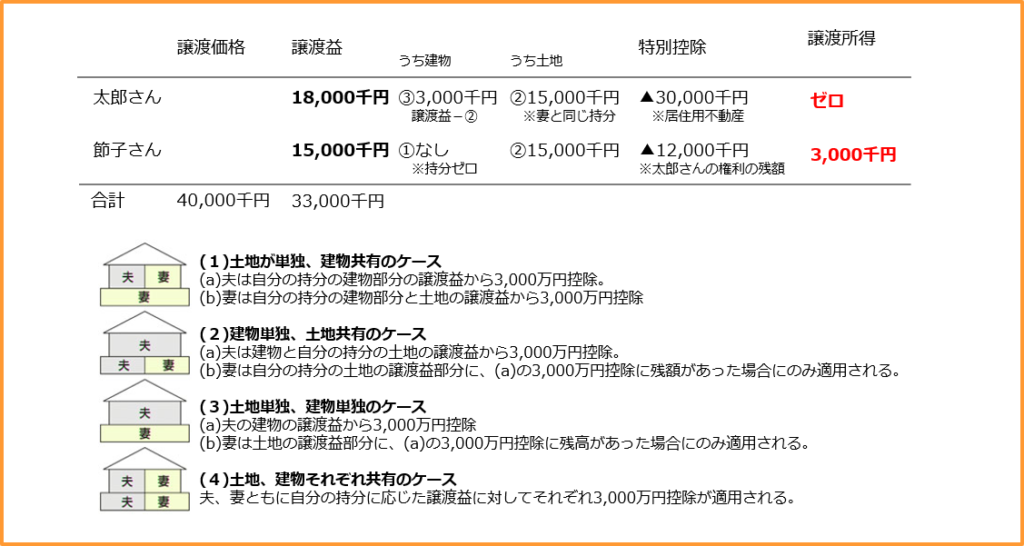

2019年第2回(問題36)解答

各人の譲渡所得を計算する問題。(2)のケース「建物は単独所有、土地が共有の場合」に該当するため、3,000万円(30,000千円)の特別控除は建物の所有者から優先適用。

・1999年新築

・建物は太郎さんの単独所有、土地は各1/2の共有。

・譲渡価格、譲渡益は下記の通り。

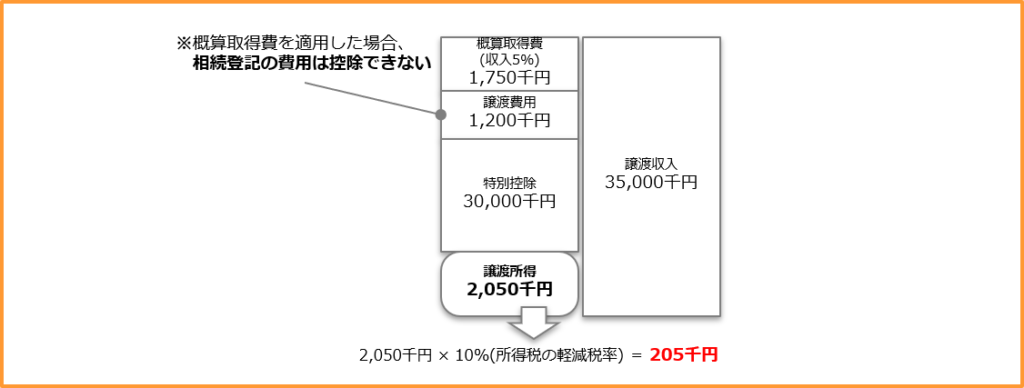

2019年第1回(問題35)解答

所得税額を計算する問題。概算取得費を適用した場合、所有権移転登記費用(相続登記)は譲渡費用にできないことに注意が必要です。

・2000年に父の相続により取得した居住用の住宅

・取得費:不明

・譲渡価額:35,000千円

・仲介手数料:1,200千円

・所有権移転登記費用:350千円

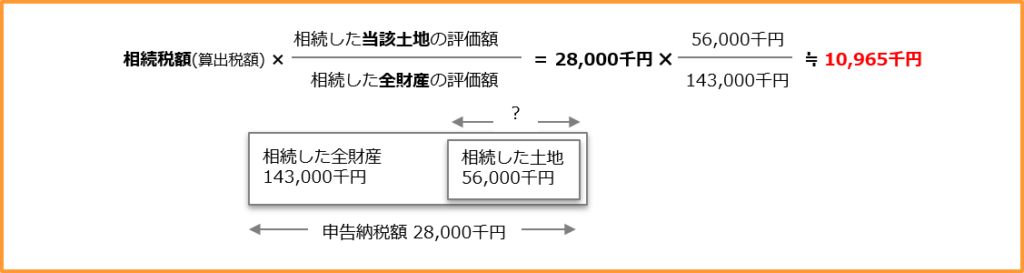

2018年第2回(問題42)解答

譲渡所得の金額の計算上、土地の取得費として加算できる金額を求める問題。債務や葬式費用を控除する前の価額に対して計算をします。

① 取得財産の価額(相続により取得した土地56,000千円を含む);143,000千円

② 相続時精算課税適用財産の価額;0円

③ 債務および葬式費用の金額;3,000千円

④ 純資産価額(①+②-③);140,000千円

⑤ 純資産価額に加算される暦年課税分の贈与財産価額;0円

⑥ 課税価格(④+⑤)(千円未満切捨て);140,000千円

算出税額(申告納税額);28,000千円

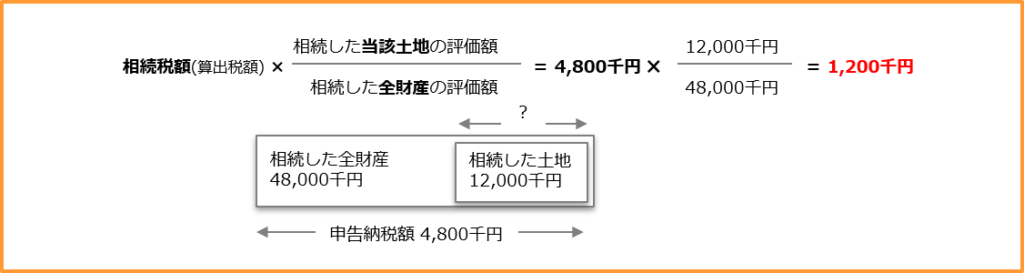

2018年第1回(問題37)解答

譲渡所得の計算上、相続税の取得費加算の特例により取得費に加算できる金額を求める問題。これも、債務や葬式費用を控除する前の価額に対して計算をします。

① 取得財産の価額;48,000千円

② 相続時精算課税適用財産の価額;0円

③ 債務および葬式費用の金額;3,000千円

④ 純資産価額(①+②-③);45,000千円

⑤ 純資産価額に加算される暦年課税分の贈与財産価額;0円

⑥ 課税価格(④+⑤)(1,000円未満切捨て);45,000千円

算出税額(=申告納税額);4,800千円

■合格したいあなたへ(各課目の要点解説)

金融|不動産|ライフ|リスク|タックス|相続

■試験対策(2025年第1回試験向け)

最新版テキスト(購入)|テキスト訂正事項|受験対策(過去の実績) |試験対策(寺子屋・質問会)

■CFP®試験・不動産運用について

・不動産運用に合格したいあなたへ

・試験分析/不動産 2021年 第1回 第2回

・試験分析/不動産 2022年 第1回 第2回

・試験分析/不動産 2023年 第1回 第2回

・試験分析/不動産 2024年 第1回 第2回